特斯拉希望在中国建立一个电池和组装工厂,以降低成本。但公司在未来的项目中仍然需要大量资金。

公司已为中国工厂、Model Y、Roadster、Tesla Semi这些项目投入了120亿美元,为达到目标,可能需要共计超过200亿美元的资本支出。

同时,特斯拉需要每周卖出约14000台Model 3才能实现盈利,这在短期内不会发生。谁将为公司的未来项目买单?资金将从何而来?

针对特斯拉在中国建厂的可能性,以及这将如何彻底改变公司面临的处境,周一,Seeking Alpha的“ALT视角”提出了一个有趣的观点:对许多跨国公司而言,在中国生产玩具、汽车等产品具有成本优势,特斯拉或许也能利用这一点。在这篇文章中,我将以这个想法,开展进一步的讨论,以了解特斯拉将部分生产转移到中国的成本和好处。

建新厂意味着烧更多的钱

尽管将部分生产转移到中国可能的确会给特斯拉带来一些好处,但鉴于其资产负债表和现金流状况不断恶化,特斯拉实际上并没有能力实现。即使在中国这样生活成本相对较低的国家,开一家新工厂也不便宜,而且特斯拉也不具备在这个国家投资所必需的资源,除非能筹集更多的资金。

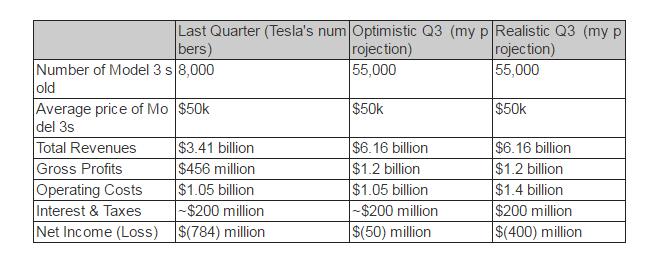

为了解特斯拉在中国有可能做些什么以及收获什么,我们必须首先看看特斯拉当前已发生的开销和取得的成果。到目前为止,特斯拉已有90亿美元的资本支出,今年还将再支出30亿美元。今年年底,公司的资本支出将达到120亿美元(不包含被收购之前的SolarCity的支出)。

这时候问这样一个简单的问题是合理的:在投入120亿美元后,特斯拉现在是什么样子?诚然,公司已将Model S和X的产量提高到每季度25000辆,到今年年底,Model 3的产量也预计能达到每周6000辆,预计年产量(run-rate)达到30万辆。特斯拉的超级工厂目前只完成了30%,而且在未来几年还需要继续砸钱。

特斯拉资本支出

公平地说,资本支出包括了特斯拉这些年来建立的所有超级充电站和服务中心,但不包括这些项目所在的土地价值,因为特斯拉更愿意租赁房地产而不是购买(除了工厂和一些办公地点)。但是,建造这些超级充电站、服务中心及相关配套,仍是要花钱的。

现在,如果公司想要在中国开始生产,就必须在那里建一个新工厂。在上个季度的电话会议上,马斯克表示,未来的特斯拉工厂将是“联合体工厂”,因为它们能同时生产电池和汽车。这与特斯拉目前的生产模式有点不同,目前电池的生产是在内华达州,而汽车的组装是在加州完成的。一个能够同时大批量生产电池和组装汽车的工厂规模是巨大的,比特斯拉的超级工厂(Gigafactory)大得多。

几年前,通用汽车宣布将向在中国的5家新工厂投资140亿美元。通用汽车在中国的子公司是合资企业,5家工厂的实际成本为280亿美元,其中一半来自通用汽车的中国合作伙伴,这意味着每家工厂投资额为56亿美元。

值得注意的是,这些工厂并不生产电池,他们只是组装汽车。换句话说,如果通用汽车打算建立“联合体”工厂,成本将会高得多,尤其是再参考特斯拉建造30%的超级工厂已产生的支出。由于特斯拉想要在没有合作伙伴的情况下进入中国市场,它将不得不在中国投入数十亿美元作为起步。是的,与美国相比,中国的生产成本要低一些,但毕竟也没“那么”便宜。例如,大众汽车正与当地合作伙伴投资120亿美元在中国生产电动汽车。

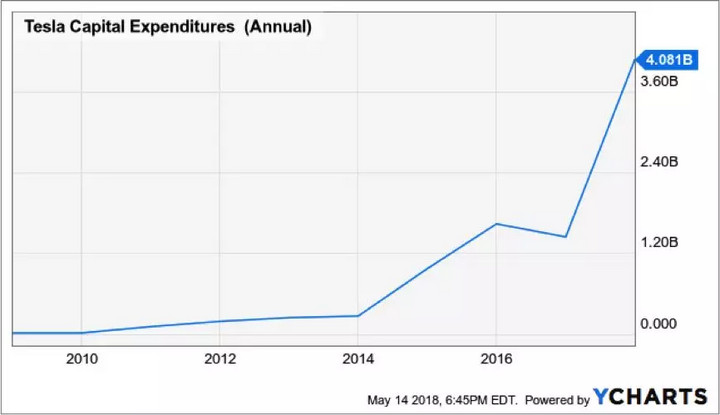

特斯拉的总的利息支出

谁来为中国工厂买单?

特斯拉能从哪里获得这些资金呢?公司目前的债券收益率在7.5%以上,如果特斯拉想借100亿美元,每年光利息成本就会达到7.5亿美元,今年它已支付了5亿美元。

如果通过增发股票筹集资金呢?如下图所示,在过去的5年里,特斯拉股东的股份已经稀释了40%,大大高于Facebook (FB)、Amazon (AMZN)、 Netflix (NFLX)及 Alphabet (GOOG)。在投资者股份被大幅稀释的情况下,公司已不具备发行更多股票的条件;同时,考虑到证券交易委员会(SEC)正在调查公司,近期该政府机构可能不会让特斯拉继续进行此类的股权融资。

那么,谁来为特斯拉在中国的工厂买单呢? 顺便一提,公司最新的季报只是简单提及了Model Y、Roadster、SemiTruck及其他未来的项目,而所有30亿美元的资金都将用于Model3。尽管这并没有什么错,但特斯拉显然需要找到更多的资金,用于投资上述的其他项目及计划中的中国工厂,更不用说完成剩下70%的超级工厂了。

以下是特斯拉季报关于2018年资本支出的描述:“2018年的资本支出将用于提高超级工厂Gigafactory 1和特斯拉工厂的Model 3产能,以及建造更多的仓库、服务中心和超级充电站。我们已大幅降低了资本支出预算,将主要关注可在未来两年内使我们受益的短期市场需求。我们预计2018年的资本支出总额将略低于30亿美元。最终,我们的资本支出将与Model 3的生产,公司的盈利能力和现金产生能力相符。”

然而,汽车业属于资本密集型,且周期性强。特斯拉也不例外,但出于某种原因,特斯拉的多头始终相信特斯拉是个例外。埃隆•马斯克(Elon Musk)时不时会想出一些点子,让特斯拉(Tesla)在击败所有竞争对手,同时也拯救整个世界。

的确有件事会让特斯拉成为一个例外:当通用、福特、大众和其他公司利用其自身正向现金流和利润在中国投资时,特斯拉的资金都是来源于外部的筹资,花的是投资人的钱。当一家公司有几项能盈利的产品时,它可以在资本密集型行业生存,没有的话可怎么办呢?通用和大众可以通过其他盈利业务补贴其电动车业务,而特斯拉则必须不断的筹集资金以实现增长。

在去年第四季度的财报电话会议上,马斯克被问及公司弗里蒙特工厂的年度最终产能。当年通用和丰田(NYSE:TM)在运营这家工厂时,每年最高可生产43万辆汽车,即每周8600辆车(按2周停工时间计算)。如果特斯拉每周生产2000台ModelS/X和6000台Model 3,将达到工厂的设计产能。

对此,马斯克说:“如果不追求更多实实在在的、有意义的创新,当前的弗里蒙特工厂每周可生产1万台车。我们希望扩大目前主要为S and X系列产品服务的南区油漆车间规模,同时我们已经升级了北区油漆车间,用于加工S, X和3系列产品。通过相对较小(预计将小于北区)的资金投入,我们有信心使南区油漆车间升级后的规模满足年产大约60万台的需求。其中S 、X系列10万台,3系列50万台,比丰田和通用在同一工厂的产量高20%-30%。我认为,我们的垂直整合程度要高得多。”

马斯克深知,在工厂产能达到最大的情况下,特斯拉每年可生产10万台S、X系列, 50万台Model 3。如果公司想要进一步发展,将不得不投资一个新工厂,这还不考虑Model Y、Tesla Semi以及新的Roadster,或任何其他未来的产品。换句话说,即使特斯拉不把生产转移到中国,它也必须投资一个新厂,除非它愿意在达到年产600万辆汽车的产能后就停止增长。

要建中国工厂、完成剩余70%的超级工厂、提升产能、启动Model Y、Tesla Semi、新Roadster以及Tesla皮卡,特斯拉将不得不在目前的基础上继续花费数十亿美元。

考虑到特斯拉在2012年至2018年间将为年产30万台的ModelS, X, 和 Model 3项目花掉120亿美元,那么接下来发布其他新产品,在中国建立集电池生产和汽车组装为一体的巨型工厂,以及提升产能至60万台每年的计划,将很容易就花掉250-300亿美元。这笔钱将从何而来呢?

今年实现盈利的可能性为零?

马斯克表示,特斯拉到今年年底将实现盈利,而且不再需要为其运营筹集资金;然而,利润是否足以覆盖未来需要花费的数十亿美元呢?

更不用提,马斯克曾经说过,到2025年,特斯拉每年将生产和销售几百万台汽车。这是他的长期目标。如果特斯拉年产30万台汽车的成本是120亿美元,可能要花费1200亿美元的资本支出才能达到年产300万台汽车的水平。距离2025年还有7年的时间,所以每年要花费170亿美元来实现这一目标。

乐观的分析师总是在谈论特斯拉在未来10年的销量将如何如何,但他们从来没有提及特斯拉达到目标所需的资本支出。他们说,特斯拉可以在不增加任何支出的情况下,将年产量从30万增加到300万。但我还没有看到一个乐观的预测将巨大的资本支出考虑在内。

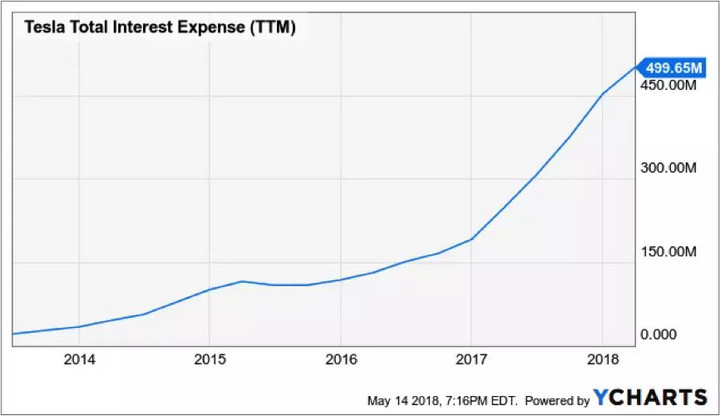

同时,我们从会计角度来分析一下,特斯拉在今年第三和第四季度怎样才能实现盈利。上个季度,公司营收34.1亿美元,净亏损7.84亿美元;毛利润为4.56亿美元,运营成本总计10.5亿美元。在这一季度,特斯拉售出了大约8000台Model 3。到第三季度末,公司希望产量达到每周5000台。如果它在这个季度每周能卖出这么多辆车,那么在三季度末将卖出6万台车(考虑到出厂运输时间,更可能是5.5万台)。汽车的平均销售价格为5万美元,平均毛利率为20%,这些汽车将为特斯拉的毛利润增加约6亿美元。即使我们假设这6万台售价5万美元的汽车所对应的运营成本是0美元 (这是完全不可能的, 但为了更好地论证),也只是将亏损从7.84亿美元下降到1.84亿美元,仍然没有盈利。

即使以相当可观的10%营业毛利率计算,特斯拉也必须每季度卖出15.7万台Model 3,才能弥补上季度的亏损。我们以每周售出14000台Model 3(平均价格为5万美元)来看,特斯拉也仅仅是实现盈亏平衡,从上季度的巨额亏损中摆脱出来。

那么,特斯拉如何才能在每周出售5000台Model 3的情况下,从亏损近8亿美元逆袭,实现盈利呢?数学上得不出这样的结果。

特斯拉牛市有太多假设

即使特斯拉实现微弱的盈利,也不足以支撑其在不久的将来要发生的巨额资本支出。如果没有爆炸性的增长率(50%左右),特斯拉无法证明其当前估值是合理的。理论上讲,特斯拉几乎可以削减所有的资本支出,将100%的注意力集中到盈利能力建设上,并最终像一家真正的公司一样生存下来。特斯拉的估值方式也将与其他汽车公司相同,即5-7倍的市盈率或账面价值的1-1.5倍。在这种情况下,即使实现10亿美元的净利润,特斯拉的市值也只是今天的八分之一。

为了支持特斯拉的增长,并让股价不至于崩盘,必须要通过各种途径筹集资金。公司别无选择,只能不断扩张。但在这个资本密集型行业,扩张可是不便宜的。

除了最初的资本支出成本外,特斯拉还可能会把生产转移到中国,中国已不像以前那么便宜了。在上世纪80年代和90年代,中国的生产成本只相当于美国的一小部分,但受中国的高通胀、运输成本和工厂自动化影响,中美之间的成本差异一直在大幅缩小。现在,中国的制造成本只是略低于美国,而美国也有一些州(比如“深南”和“中西部”地区的一些州)甚至比中国更便宜。如果特斯拉真想要降低成本,为什么要在美国最昂贵的州组装汽车呢?

说实话,我还没看到特斯拉的乐观前景,因为上面的数学计算是合理的,特斯拉股票要应该更便宜才对。我经常听到这样的说法:“如果特斯拉以25%的毛利率销售500万台汽车,那么它将会很便宜。”

好吧,如果特斯拉不得不花费120亿美元来达到年产30万台的产量,那么最终也将不得不花费超过1200-1600亿美元来实现年产300万-400万台的产量。谁来为此买单呢?特斯拉的牛市论有太多的“假设”,即使他们所有的“假设”都成立,这家公司看起来仍然很“贵”。

翻译:拉风

原文:《Tesla:China Plant Would Be Nice But Who Will Pay For It?”》

作者:Diesel

作者:大出行下半场

来源:大出行下半场

哇啰汽车整理,转载请注明出处:http://www.vano9.com/205.html

文章评论